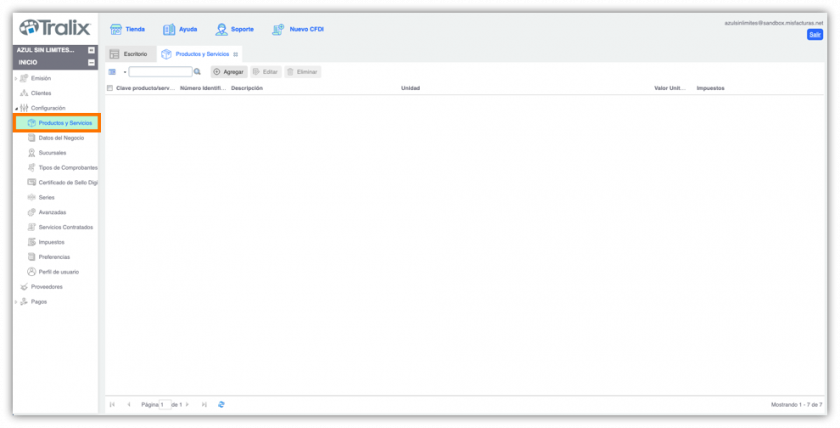

1. Administrar Productos y Servicios

En este apartado se debe expresar la información detallada de un bien o servicio descrito en el comprobante.

Estas operaciones se efectuarán en el menú Configuración, y posteriormente en la pestaña Productos y Servicios.

Antes de iniciar el llenado y con la finalidad de identificar la clave unidad y producto/servicio que corresponda a tu empresa, puedes Descargar el catálogo, de excel denominado Catálogos, ubicado, en el portal del SAT. http://omawww.sat.gob.mx/tramitesyservicios/Paginas/anexo_20_version3-3.htm

(*) Campos obligatorios

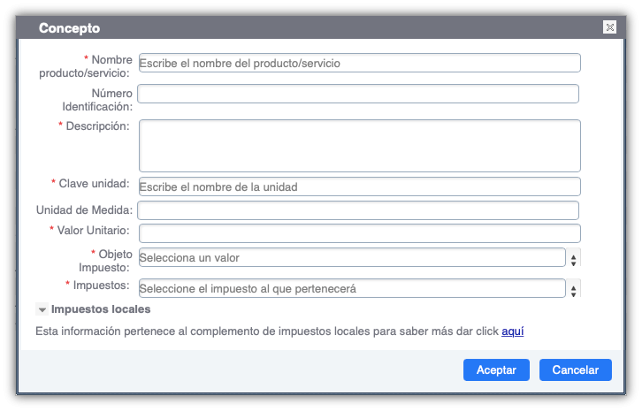

Agregar productos y servicios

1. Haz clic en el botón Agregar.

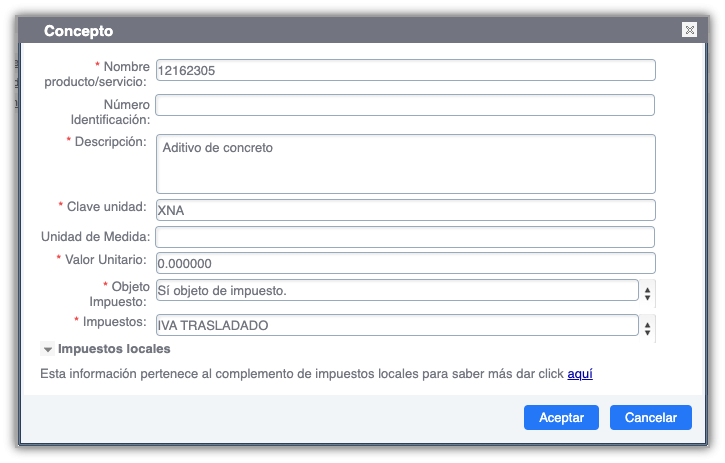

2. El sistema desplegará la pantalla de Concepto. Haz clic en cada uno de los campos de edición y anota la información correspondiente de acuerdo a los siguientes conceptos:

- Nombre producto/servicio: En este campo se debe seleccionar la clave o descripción que permita clasificar los conceptos del comprobante como productos o servicios.

- Número de identificación: En este campo se puede registrar el número de parte, identificador del producto o del servicio, la clave de producto o servicio, SKU (número de referencia) o equivalente.

- Descripción: Se debe registrar la descripción del bien o servicio propia de la empresa por cada concepto.

- Clave unidad: En este campo se debe registrar la clave de unidad de medida estandarizada.

- Unidad de medida: Registrar la unidad de medida del bien o servicio propia de la operación del emisor, aplicable para la cantidad expresada en cada concepto. La unidad debe corresponder con la descripción del concepto.

- Valor unitario: En este campo se debe registrar el valor o precio unitario del bien o servicio por cada concepto. Si el tipo de comprobante es de I (Ingreso), E (Egreso) o N (Nómina) este valor debe ser mayor a cero, si es de T (Traslado) puede ser mayor o igual a cero y si es de P (Pago) debe ser igual a cero.

- Objeto Impuesto: En este campo se debe seleccionar el objeto de impuesto para indicar si la operación comercial es objeto o no de impuesto.

| c_ObjetoImp | Descripción |

| 01 | No objeto de impuesto. |

| 02 | Sí objeto de impuesto. |

| 03 |

Sí objeto del impuesto y no obligado al desglose. |

Ejemplos:

Clave 01 - No objeto de impuesto:

Un ejemplo para la utilización de esta clave es la adición del artículo 4-A de la Ley del Impuesto al Valor Agregado.

Artículo 4o.-A. Para los efectos de esta Ley, se entiende por actos o actividades no objeto del impuesto, aquéllos que el contribuyente no realiza en territorio nacional conforme a lo establecido en los artículos 10, 16 y 21 de este ordenamiento, así como aquéllos diferentes a los establecidos en el artículo 1o. de esta Ley realizados en territorio nacional, cuando en los casos mencionados el contribuyente obtenga ingresos o contraprestaciones, para cuya obtención realiza gastos e inversiones en los que le fue trasladado el impuesto al valor agregado o el que hubiera pagado con motivo de la importación.

Cuando en esta Ley se aluda al valor de los actos o actividades a que se refiere este artículo, dicho valor corresponderá al monto de los ingresos o contraprestaciones que obtenga el contribuyente por su realización en el mes de que se trate.

Clave 02 - Si objeto del impuesto

Respecto a la utilización de esta clave tenemos un problema cuando el contribuyente que emite el CFDI es causante del IVA. Si el emisor es únicamente causante del IVA entonces de acuerdo con el artículo 1 de la Ley del Impuesto al Valor Agregado utiliza esta clave sin problemas. Artículo 1o.- Están obligadas al pago del impuesto al valor agregado establecido en esta Ley, las personas físicas y las morales que, en territorio nacional, realicen los actos o actividades siguientes:

I.- Enajenen bienes.

II.- Presten servicios independientes.

III.- Otorguen el uso o goce temporal de bienes.

IV.- Importen bienes o servicios.

El impuesto se calculará aplicando a los valores que señala esta Ley, la tasa del 16%. El impuesto al valor agregado en ningún caso se considerará que forma parte de dichos valores. El contribuyente trasladará dicho impuesto, en forma expresa y por separado, a las personas que adquieran los bienes, los usen o gocen temporalmente, o reciban los servicios. Se entenderá por traslado del impuesto el cobro o cargo que el contribuyente debe hacer a dichas personas de un monto equivalente al impuesto establecido en esta Ley, inclusive cuando se retenga en los términos de los artículos 1o.-A, 3o., tercer párrafo o 18-J, fracción II, inciso a)de la misma. El contribuyente pagará en las oficinas autorizadas la diferencia entre el impuesto a su cargo y el que le hubieran trasladado o el que él hubiese pagado en la importación de bienes o servicios, siempre que sean acreditables en los términos de esta Ley. En su caso, el contribuyente disminuirá del impuesto a su cargo, el impuesto que se le hubiere retenido.

Clave 03 - Si objeto del impuesto y no obligado al desglose.

Un ejemplo para la utilización de esta clave es en el caso de contribuyentes del IEPS de conformidad con lo establecido en el artículo 19 fracción II primer párrafo de la Ley del Impuesto Especial Sobre Producción y Servicios.

Artículo 19.- Los contribuyentes a que se refiere esta Ley tienen, además de las obligaciones señaladas en otros artículos de la misma y en las demás disposiciones fiscales, las siguientes:

II…… Expedir comprobantes fiscales, sin el traslado en forma expresa y por separado del impuesto establecido en esta Ley, salvo tratándose de la enajenación de los bienes a que se refieren los incisos A), D), F), G), I) y J) de la fracción I del artículo 2o. de esta Ley, siempre que el adquirente sea a su vez contribuyente de este impuesto por dichos bienes y así lo solicite.

El problema es cuando el contribuyente es contribuyente de IVA y de IEPS.

- Impuestos: Selecciona el impuesto que aplicará a cada uno de tus productos o servicios precargado.

-

Impuestos locales: En este apartado se seleccionarán los impuestos aplicables a cada concepto (esto aplica para cuando se tenga más de 1 impuesto que aplique al producto/servicio elegido). Debe existir al menos una de las dos secciones siguientes: Traslados o Retenciones.

- Dentro de la columna Disponibles selecciona el impuesto correspondiente y presiona el botón

, se pasará a la columna Seleccionados el impuesto elegido.

, se pasará a la columna Seleccionados el impuesto elegido. - Si requieres agregar todo el listado de Impuestos a la columna Seleccionados, presiona el botón

.

. - En caso de que el impuesto que requiere no se encuentre disponible en la lista, da clic en el enlace Si el impuesto local que requiere no está disponible agréguelo "aquí". Se desplegará la siguiente pantalla.

- Dentro de la columna Disponibles selecciona el impuesto correspondiente y presiona el botón

- Impuestos: Se debe registrar la clave del tipo de impuesto retenido aplicable a cada concepto.

- Tasa: Anota la tasa que aplica para este nuevo impuesto.

- Tipo: Se debe seleccionar la clave con la que se identifica el tipo de comprobante fiscal para el contribuyente emisor.

- Descripción: Se debe registrar la descripción del bien o servicio propio de la empresa por cada concepto.

- Al finalizar el registro, presiona el botón Aceptar. El sistema te mostrará el siguiente mensaje de confirmación.

- Haz clic en el botón Sí. El sistema regresará a la ventana Concepto, con el nuevo impuesto agregado en la sección de Seleccionados.

3. Una vez registrada toda la información requerida, da clic en el botón Aceptar. El sistema regresará a la pestaña de Productos y Servicios mostrando el nuevo producto y servicio registrado.

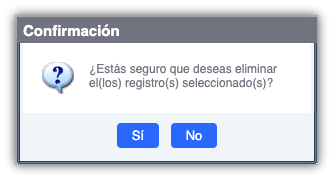

Eliminar productos y servicios

1. Marca la casilla de selección correspondiente al producto o servicio que deseas eliminar. El sistema sombreará todo el renglón.

2. Haz clic en el botón Eliminar. El sistema desplegará el siguiente mensaje de confirmación.

3. Haz clic en el botón Si para continuar con la eliminación del producto o servicio. No en caso de que no desees eliminarlo.

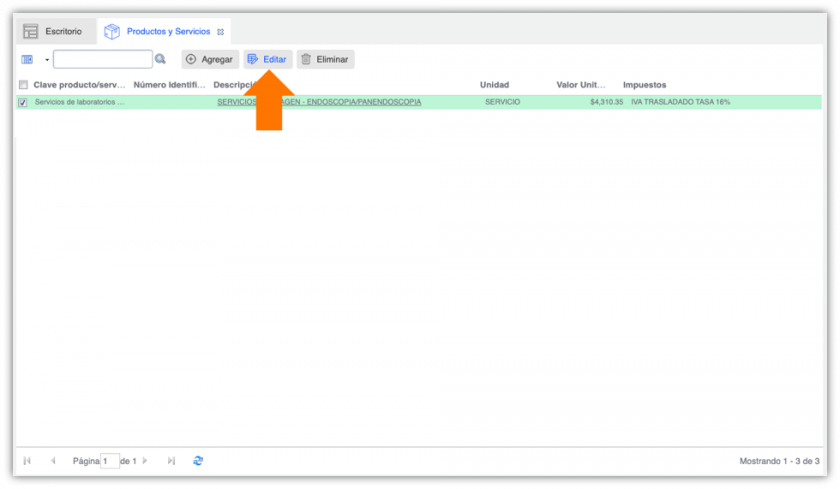

Editar productos y servicios

1. Marca la casilla de selección correspondiente al producto o servicio que deseas editar.

2. El sistema desplegará la ventana Conceptos para su edición.

No Comments